阮某2013年受聘为某公司的财务总监,约定的年薪为240000元。下列三种支取方案中,阮某选择哪个方案税收收益最大?

方案1:每月平均支取20000元;

方案2:每月支取15000元,其余部分作为年终奖;

方案3:每月支取10000元,其余部分作为年终奖。阮某2013年受聘为某公司的财务总监,约定的年薪为240000元。下列三种支取方案中,阮某选择哪个方案税收收益最大?方案1:每月平均支取20000元;方案2:每月支取15000元,其余部分作为年终奖;方案3:每月支取10000元,其余部分作为年终奖。

相关标签: 年终奖

相关问题推荐

-

王某12月取得工资收入4800元,年终奖108000元,王某应缴纳的年终奖所得税是()。

A.21000

B.25043

C.21045

D.22305

-

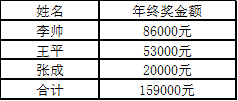

税务师在对某公司2015年企业所得税汇算清缴时发现该公司2015年12月31日有一笔账务处理如下:借:销售费用159000贷:应付职工薪酬159000后附《销售人员年终奖计算表》如下:

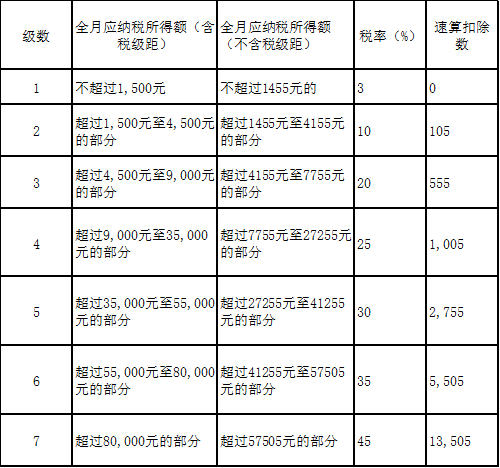

经询问公司财务人员获悉,按照该公司销售人员年终奖考核规定,销售人员年终奖依据销售业绩计提,需要经公司办公会议结合客户反馈情况最终确定(每年只发一次奖金)。同时财务人员告知,2016年3月份公司办公会议已对销售人员的年终奖最终确定,因张成在销售过程中有客户投诉情况,按规定扣减年终奖1800元,其余人员全额发放。经审核年终奖已于2016年3月发放。已知三位销售人员各月发放的工资薪金均为(已扣除缴纳的“五险一金”):李帅6000元、王平4000元、张成3000元。个人所得税工资、薪金所得适用税率表这部分销售人员年终奖,在2015年度企业所得税汇算清缴时,应如何处理?并说明理由。

经询问公司财务人员获悉,按照该公司销售人员年终奖考核规定,销售人员年终奖依据销售业绩计提,需要经公司办公会议结合客户反馈情况最终确定(每年只发一次奖金)。同时财务人员告知,2016年3月份公司办公会议已对销售人员的年终奖最终确定,因张成在销售过程中有客户投诉情况,按规定扣减年终奖1800元,其余人员全额发放。经审核年终奖已于2016年3月发放。已知三位销售人员各月发放的工资薪金均为(已扣除缴纳的“五险一金”):李帅6000元、王平4000元、张成3000元。个人所得税工资、薪金所得适用税率表这部分销售人员年终奖,在2015年度企业所得税汇算清缴时,应如何处理?并说明理由。

-

王某2018年12月取得工资收入4800元,年终奖108000元,王某应缴纳的年终奖所得税是()。

A.21000

B.25043

C.10590

D.22305

-

2018年个人所得税法修订的一大要点,就是将工资薪金所得并入综合所得,采取“年”度计算收入的方式。年终奖作为全“年”收入,并入年度综合计算,自然是理所当然。国税发【2005】9号文《关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》在新《个人所得税法》生效后自然失效。很多人会问:按照新的个人所得税政策,2018年度年终奖应该什么时候发放呢?

《个人所得税法》修改正式生效日期是2019年1月1日,2018年12月31日之前仍然适用2011年版《个人所得税法》,即2018年12月31日之前(包括当日)对于个人所得税采取按“月”征收的方式,在2018年12月31日之前(包括当日)发放的年终奖,适用老政策确定的计算方式,除以12,然后确定税率,计算个人所得税。

2019年1月1日之后(包括当日)发放的年终奖,以“实际取得”为原则,已经构成2019年的收入,不应该分摊到2018年的各个月份,应计入2019年所得,与2019年度的其他综合所得一起纳入年度所得,在扣除6万元免征额以后根据余额区间适用个人所得税税率。

第一种情况:年终奖于2018年10月1日前发放。

假设小明扣除五险一金后月薪为8000元,公司于2018年9月28日发放年终奖2万元,那么,小明的税后年终奖为多少?

第二种情况:年终奖在2018年10月1日至2018年12月31日之间发放,假设小明扣除五险一金后月薪8000元,公司于2018年10月2日发放年终奖2万元,那么,小明的税后年终奖为多少?

第三种情况:若年终奖在2019年1月1日之后发放呢?

在论坛中谈一谈你是如何计算上方三种情况的年终奖发放的。

-

李某2019年12月从中国境内取得年终不含税奖金48000元,当月工资薪金所得3000元。就年终奖李某选择单独计算纳税,李某取得的年终奖应缴纳的个人所得税额为( )元。

A、5100

B、5200.29

C、5135.29

D、5831.49